Ce n’est pas parce que les beaux jours arrivent, que l’attestation a disparu pour le moment, et que la situation tend vers un retour à la normale qu’il faut perdre ses bonnes habitudes. Après tout le mal qu’on s’est donné pour acquérir les bons réflexes de l’épargne restons motivés. Continuons à entretenir ce nouveau rendez-vous que vous êtes de plus en plus nombreux à lire.

Le sujet de la semaine : S.C.I.

De plus en plus de gens se tournent vers l’investissement dans la pierre, que ce soit :

- Pour se créer un patrimoine,

- Pour s’assurer un revenu qui rentre,

- Ou préparer la retraite.

Mais les démarches ne se limitent pas au simple achat, reste à savoir sous quelle forme investir en immobilier, avec une SCI ou pas ? Si oui, dans quel type de SCI ?

Qu’est-ce qu’une SCI ?

Une Société Civile Immobilière ou SCI est composée au minimum de 2 associés, c’est une personne morale disposant d’une existence juridique propre. Il s’agit de la forme juridique idéale ceux qui souhaitent acquérir et gérer des biens immobiliers. Les gérants peuvent être des personnes physiques ou morales. Attention de ne pas la confondre avec une société civile de placement immobilier (SCPI).

Avantages & inconvénients d’une SCI

L’idée de se lancer en SCI peut paraître alléchante pour certains, ou être vue comme une solution de facilité pour d’autres, cependant avant de créer cette structure d’investissement il est important de connaître les avantages tout comme les inconvénients afin de savoir si la solution convient au projet ou non. Il ne faut jamais se lancer dans quelque chose sans en connaître au préalable les tenants et les aboutissants.

| Avantages | Inconvénients |

La SCI est l’unique détentrice du bien immobilier, les associés ont une responsabilité indéfinie en fonction de leur participation dans le capital social de la SCI, mais non solidaire ce qui implique qu’en cas de problème les créanciers doivent se retourner en premier lieu contre la SCI. Si cela s’avère infructueux à ce moment-là vient le tour des associés, et pour ce faire il agir indépendamment contre chaque associé, pour engager leur responsabilité. Seules les parts sociales peuvent être saisies par les créanciers, qui ne peuvent pas vendre les parts sociales d’un autre associé de la SCI ou connaître l’étendue de son patrimoine.

Comment cela fonctionne ? Dans le cadre d’une succession non organisée, les héritiers possèdent le bien immobilier sans que leurs parts soient divisées et chaque indivisaire peut mettre fin à l’indivision. La SCI leur confère également des parts sociales qu’ils peuvent vendre. Les parents peuvent transmettre à leurs enfants un bien immobilier tout en conservant la gestion du bien. Dans le cas d’une SCI familiale, le bien immobilier sortira du patrimoine des parents afin de réduire leur Impôt sur la fortune immobilière.

La fiscalité « transparente », la SCI est par défaut assujetti à l’impôt sur le revenu. Cela implique qu’elle n’a pas de bénéfices à déclarer ni d’impôts à payer. Les associés sont imposés directement sur les bénéfices qu’elle réalise. Chaque associé déclare sa quote-part de résultat à l’IR. La SCI peut déduire certaines dépenses telles que les frais de gestion, les taxes foncières et les dépenses liées aux travaux. L’atout majeur : le déficit réalisé peut être imputé sur le revenu global dans la limite de 10.700 euros, le reste s’impute sur les revenus fonciers des 10 années suivantes. La fiscalité « opaque », ici la SCI est soumise à l’impôt sur les sociétés. Le calcul du bénéfice imposable réalisé se fait selon les règles des BIC, il est soumis à 15%. C’est la SCI qui paie, pas les associés. Il y a donc double imposition : celle de la SCI et celle des associés. L’option doit être signée par tous les associés. Ainsi, les parts sociales seront imposables à seulement 5% de la valeur du bien immobilier contre 7,5% si les associés passent par un notaire.

D’une part la SCI permet d’être plusieurs à investir, et d’autre part plusieurs à subir les charges. L’investissement est facilité et les frais inhérents sont allégés puisqu’ils sont répartis entre les différents associés.

Elle peut être déléguée à un ou plusieurs gérants qui se chargeront de prendre les décisions ordinaires liées à la bonne gestion de la société.

|

La création d’une SCI s’apparente à celle d’une entreprise, ce qui signifie que les démarches administratives et juridiques ne sont pas de tout repos, sans compter le choix et l’élaboration des statuts. Mieux vaut en confier la rédaction à un professionnel. Une fois faits, ils doivent être établis par écrit par acte sous seing privé ou par acte notarié.

En principe les décisions prises par les associés de la SCI se font lors d’une assemblée. Annuellement, dans les six mois de la clôture de l’exercice, il incombe au gérant de présenter les comptes pour approbation par l’assemblée des associés. Les points suivants sont ensuite abordés :

Il faut envoyer la convocation contenant l’ordre du jour) par lettre recommandée minimum 15 jours avant la date de la réunion. Pour les sociétés ayant choisi la fiscalité « opaque », elles ont l’obligation de tenir une comptabilité commerciale.

Elle doit obligatoirement faire appel à un architecte lorsqu’elle dépose un permis de construire. |

Nous avons rédigé quelques articles sur la SCI pour accompagner les investisseurs :

- Quelle banque choisir pour une SCI ?

- Comment choisir entre une SCI et une SARL familiale?

- Choisir en une SCI à l’IR ou à l’IS.

Le proverbe de la semaine : Bourse

Le proverbe que nous allons expliquer cette semaine est lié à la Bourse et à l’achat de cryptomonnaies. Face à la fluctuation des cours ou valeurs, certains se demandent quand est-ce qu’il faut vendre. Est-ce le bon moment de sortir… ?

“It’s « on » when it’s « on »”

Accroche détournée, mais qui a tout son sens en Bourse. Cette accroche utilisée pour la Rip Curl Cup signifie que la compétition est active quand les conditions sont bonnes. En Bourse c’est pareil, il faut savoir prendre la vague, c’est-à-dire acheter ou vendre, au bon moment : avant = trop tôt ce n’est pas bon et après c’est trop tard.

Achat ou vente les 2 conseils pour trouver le bon moment peuvent se résumer à :

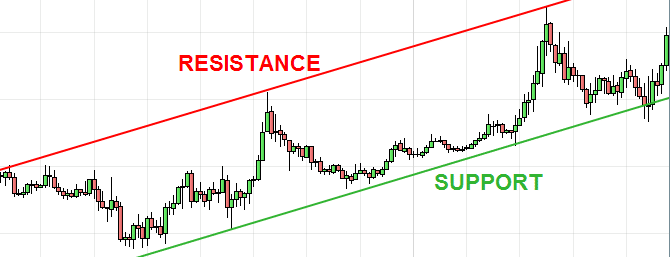

Support et résistances

Considérés comme les piliers d’une bonne analyse d’investissement. Il est donc essentiel de bien comprendre le support et la résistance, car ces deux notions jouent un rôle majeur permettant d’anticiper des éventuels retournements du cours.

La résistance : niveau de la valeur où les vendeurs sont plus forts que les acheteurs.

La zone de résistance se situe généralement au-dessus de la valeur actuelle, mais le titre peut souvent se négocier au niveau de la résistance ou aux alentours de celui-ci. À ce niveau les vendeurs seront enclins à vendre et les acheteurs moins enclins à acheter. Lorsque le prix a atteint le niveau de résistance, souvent l’offre reprend la main sur la demande et le cours ne devrait pas franchir le niveau de résistance. Mais si tel est le cas, une cassure apparait indiquant que la pression acheteuse est supérieure à celle des vendeurs.

Le support : niveau où les acheteurs sont plus forts que les vendeurs.

La zone de support se situe généralement plus bas que la valeur actuelle, mais il n’est pas inhabituel que celle-ci se négocie au niveau du support ou aux alentours de celui-ci comme c’est également le cas pour les niveaux de résistance. Les achats sont suffisamment solides pour éviter d’autres baisses. Ici les acheteurs achètent de plus en plus et les vendeurs vendent moins vu que la valeur diminue.

En reliant différents pics ou creux, on peut définir des lignes de résistances (qui coiffent les cours) ou de support (qui les soutiennent). Plus le nombre de points reliés sur une ligne de support ou de résistance est élevé, plus la tendance est forte. Concrètement, il faut surveiller les moments où les cours viennent se heurter aux droites ainsi définies.

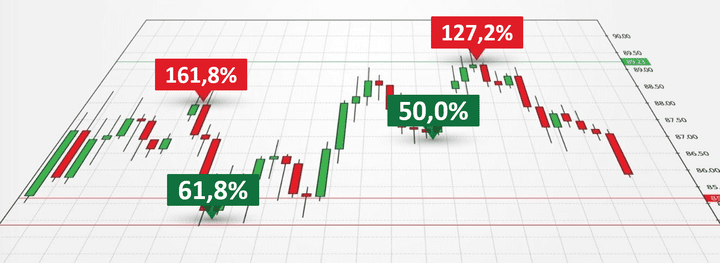

La « méthode » Fibonacci

Inspirée du célèbre mathématicien Leonardo Fibonnaci, cette méthode repose sur une analyse graphique qui permet d’anticiper les seuils à venir. Elle part du principe que chaque mouvement de l’action, qu’il s’agisse d’une hausse ou d’une baisse soit suivi d’un rebond ou d’une correction. Ce rebond ou cette correction suivent une tendance stable dans le temps à travers certains seuils :

- 23,6%,

- 38,2%,

- 50%,

- 61,8%,

- 76,4%.

Pour donner un exemple, si une action s’envole le premier seuil de la baisse sera de 23,6%. Si celui-ci est dépassé il sera de 38,2% et ainsi de suite.

L’offre de la semaine : Coinbase

Plateforme d’achat de cryptomonnaies leader aux USA, Coinbase défraie la chronique. Après son introduction en Bourse à Wall Street sur le Nasdaq, les actions se vendent comme des petits pains. Même si sa valeur a sensiblement baissé, certains parlent de « boulimie de croissance ». En effet, le broker a le vent en poupe car il est quasiment le seul « guichet » des institutions pour les cryptos. Tout le monde s’arrache ses services. Ce n’est pas pour rien, ils peuvent être définis ainsi : justes, accessibles, efficaces et transparents.

Comment ça marche et à quoi ça sert ?

L’idée est de rendre possible l‘achat de Bitcoins et autres AltCoins n’importe où et n’importe quand, ceci de manière sécurisée et simple. Cela passe donc par le mobile.

Coinbase offre donc le moyen le plus simple d’acheter et de vendre des cryptomonnaies. En plus du site, l’application est disponible sur Android et iOS.

Le fonctionnement est simple :

- Gérer facilement son portefeuille : achat et vente des devises numériques répandues, suivis de manière centralisée.

- Faire des achats récurrents, en investissant petit à petit dans les cryptomonnaies en programmant des achats soit journaliers, soit hebdomadaires, soit mensuels.

- Stocker les fonds dans un coffre-fort à retraits différés pour plus de sécurité.

Les chiffres qui appuient le succès de cette solution

Coinbase c’est :

- 335 Md $US de volume trimestriel négocié,

- Plus de 100 pays pris en charge,

- Plus de 56M d’utilisateurs vérifiés,

- 1249 employés,

- 250 dollars l’action à son entrée en bourse,

- 1 277 481 000 $US de chiffres d’affaires en 2020,

- 322 317 000 $US de résultat net en 2020.

Forces et faiblesses

| Forces de Coinbase | Ses faiblesses |

| La sécurité avant tout,

Un excellent service client, Un accès simple et accompagné aux crypto. |

Des frais relativement élevés, voir notre FAQ à ce sujet.

Certains disent qu’il manque certains actifs numériques et c’est vrai le choix est très limité. |

Le chiffre de la semaine : 30% de taxe

30% : C’est le pourcentage de la taxe qui impacte lourdement vos gains en crypto. Il s’agit du Prélèvement Forfaitaire Unique aussi connu sous le nom PFU ou « flat tax », qui s’applique à l’ensemble des revenus de placement.

Ce taux global de 30% (incluant 12,8 % au titre de l’impôt sur le revenu et 17,2 % au titre des prélèvements sociaux) est forfaitaire, il ne dépend pas de la tranche d’imposition du contribuable ou de son revenu fiscal de référence.

Cependant pour les cryptos en plus de la case 2OP il y a une astuce pour ne pas être touché.

Comment éviter la Flat Taxe sur les crypto ?

Même si elles sont décentralisées, les cryptos n’échappent pas à l’impôt en France. Depuis 2020, les plus-values sur les achats de Bitcoin, Ethereum ou autres altcoins doivent être déclarés. On décrypte pour vous ce qu’il faut savoir.

La seule détention de cryptomonnaies n’est pas imposable. Voici ce qu’il faut savoir au sujet des crypto et de la flat tax : les cryptos n’entrent dans l’assiette du calcul de l’impôt que lorsque l’on change de devise : les transactions deviennent imposables lors de leur passage à l’euro, au dollar, au franc suisse ou autre monnaie nationale (même si l’argent reste sur la plateforme d’exchange sans bouger).

Deuxième chose à savoir, les impôts en France distinguent les revenus issus des activités occasionnelles, qui sont soumis à la flat tax à 30%, de ceux tirés activités professionnelles. L’appréciation par le fisc de la qualité de trader habituel déprendra de la fréquence des opérations ainsi que des montants et gains réalisés.

Tout compte d’actifs numériques ou de fonds en fiat détenu à l’étranger doit être déclaré. Cependant, seule la détention est à déclarer, non les montants détenus. Comme expliqué ci-dessus la vente d’une crypto-monnaie vers les monnaies fiat (comme l’euro ou le dollar) déclenche elle une obligation de déclaration fiscale, de même que pour les ventes avec soulte, ou les ventes lors desquelles vous touchez une partie en crypto et l’autre en fiat (euro).

Sont exempts d’impôt :

- Les transactions crypto-crypto, car elles sont considérées comme « sans soulte ».

- Les « Non Fungible Tokens » qui sont des tokens uniques, contrairement à ETH. Ces derniers sont assimilés à des biens physiques par l’administration fiscale.

- Les stablecoins qui sont des tokens adossés à une monnaie-fiat.

- Les security tokens qui sont des équivalents numériques d’un bien physique, par exemple un immeuble.

Certains tokens bénéficient encore d’un flou juridique, mais pour combien de temps encore, seul l’avenir nous le dira.

Mentions légales

Dans le cadre d’un contrat d’assurance vie, les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Investir en Bourse, dans les crypto ou les ETF comportent un risque de perte totale ou partielle en capital.

Cet article est exclusivement destiné à l’information. Avant de faire un choix dans un produit financier ou de vous lancer dans une action, renseignez-vous auprès de notre conseiller qui vous guidera au mieux. Il réalisera pour vous un bilan social et patrimonial et vous guidera.