Même si les indicateurs de l’économie sont dans le vert, il n’en reste pas moins que ceux du pouvoir d’achat des ménages sont eux, dans le rouge, notamment avec l’inflation. À l’heure où l’État va renflouer EDF à hauteur de 2,1 milliards d’euros, que les tarifs des banques connaissent « des hausses régulières, mais limitées » d’après l’Observatoire des tarifs bancaires, il est temps d’agir pour son pouvoir d’achat. Dans ce but voici ce que nous avons repéré pour diversifier son portefeuille en 2022.

Sujet de la semaine :

24% des Français prêts à utiliser Bitcoin

8% des Français détiennent des cryptos contre 6,7% pour les actions selon une étude du cabinet Blockchain Partner by KPMG en partenariat avec l’Adan. Près d’un quart des Français (24%) envisagerait d’utiliser du bitcoin comme moyen de paiement. Ils sont 61% parmi les bitcoiners et crypto-enthousiastes français à considérer que Bitcoin est une révolution monétaire.

Fini l’effet de niche

Avec 77% des Français en ayant déjà entendu parler, les cryptomonnaies ne sont désormais plus considérées comme un marché de niche. La part de Français détenant des cryptos est même supérieure à celle détenant des actions en propre, 8% vs 6,7%. Un chiffre qui devrait continuer à augmenter quand on sait que 30% des personnes souhaitent investir dans un futur proche.

Les freins à l’investissement

Dans les principales raisons des réticences à investir dans les cryptos, on retrouve avec 48% la méconnaissance de ce secteur et du fonctionnement des différentes cryptomonnaies. En deuxième, avec 30% le risque qui les accompagnent, en effet, il s’agit d’un marché volatil. En troisième vient l’image négative associée à elle, d’une part par ceux qui ne s’y intéressent pas, d’une autre par ceux qui les voient d’un mauvais œil à cause de la désinformation faite autour.

L’industrie des cryptos en chiffres

- En janvier 2022, le secteur emploie près de 1200 salariés, dont 85% en France.

- 97% des entreprises interrogées déclarent avoir des postes ouverts.

- Les entreprises françaises interrogées ont levé 1,2 milliard d’euros cumulés.

- L’industrie française crypto rassemble environ 600 projets, dont de très belles pépites nationales : Ledger, StackinSat, Sorare, The sandboxgame …

Les cryptos dans la politique

Les cryptomonnaies prennent de plus en plus de place dans la politique, réglementations, protections des usagers, lutte contre la cybercriminalité… Certains s’interrogent même quant à la possibilité que les cryptos deviennent une monnaie faisant concurrence aux devises nationales. La Chine a lancé sa monnaie le yuan numérique et a même banni l’essentiel des activités privées. Le gouvernement indien est sur la même voie. Et la BCE accélère son planning prévisionnel pour un lancement prévu en 2023.

En Russie, le ministère des Finances a annoncé ce lundi un projet de loi réglementant les cryptomonnaies, alors que la Banque centrale, elle, propose d’interdire complètement ces actifs. Selon un communiqué du ministère « Les changements proposés visent à créer un marché légal des monnaies numériques avec l’établissement de règles pour leur circulation et le cercle des participants ». En France, les cryptos pourraient même influencer les intentions de vote aux présidentielles de près d’un Français sur cinq.

Enrichir son vocabulaire :

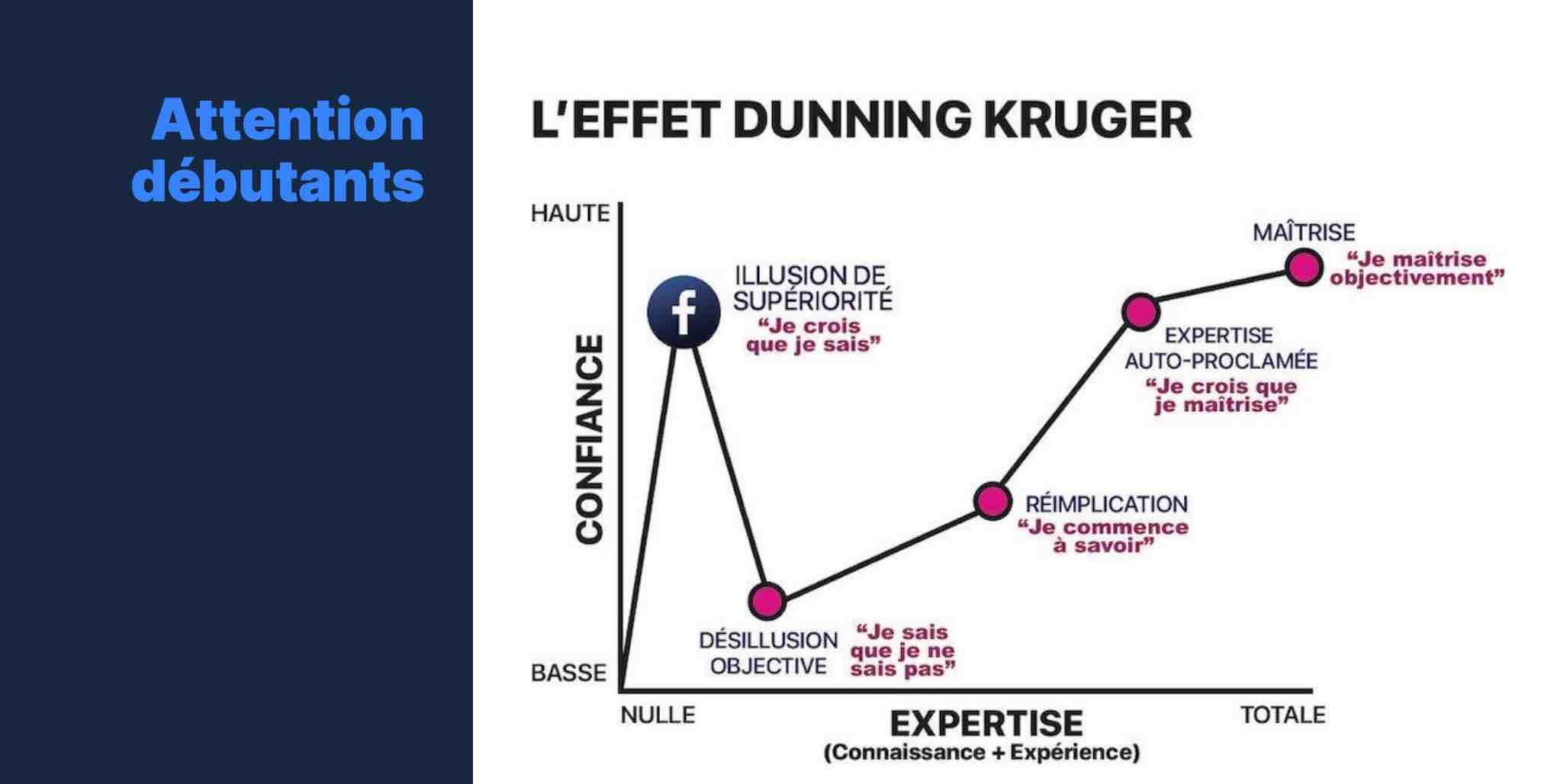

L’effet Dunning-Kruger : c’est quoi ?

Nous avons entendu parler de ce phénomène, lors du Surf In Bitcoin à Biarritz en août 2021. Nicolas Chéron, stratégiste pour ZoneBourse.com a notamment abordé ce point, parmi beaucoup d’autres lors d’une conférence. Il s’agit d’un effet de surconfiance, un biais cognitif qui correspond à la tendance qu’ont les personnes les moins compétentes dans un domaine donné à surestimer leurs compétences et, inversement, pour les plus compétentes. Cet effet a été démontré dans les travaux de deux chercheurs du département de psychologie de la Cornell University, David Dunning et Justin Kruger, publiés en 1999.

Expliquons l’effet de surconfiance appliqué en Bourse

Nous avons déjà abordé le sujet des biais cognitifs et leur influence sur les investissements. Dans le cas de l’effet de surconfiance, ce biais cognitif induit que les personnes les moins qualifiées, ici les débutants, surestiment leur compétence en la matière. Elles investissement en pensant tout savoir. Sur le graphique il s’agit de l’excès de confiance due à la masse d’informations que l’on ignore et celle que l’on absorbe sans pour autant vraiment en connaître l’origine et le but final.

S’en suit généralement une phase de désillusion, lorsque la réalité rattrape l’imagination de ces investissements infructueux . C’est à ce moment là, qu’une bonne remise en question est nécessaire, afin de prendre conscience que l’on n’y connait rien et qu’il faut se renseigner, apprendre et comprendre.

Suite à cette prise de conscience, intervient l’apprentissage qui permettra de retrouver une vraie confiance couplée à une réelle maitrise du sujet, amenant à ce que l’on appelle « La pente d’illumination« .

Dommage que beaucoup doivent passer par cette étape de déception, et donc perdre de l’argent.

L’objectif est de tendre vers la pente de l’illumination

Comme l’a souligné Nicolas Chéron dans son Tweet ci-dessous, avec l’exemple Renault vs Argan, certains préfèrent investir dans des valeurs dont le prix baisse car le nom fait référence à une image de valeur de « bon père de famille » comme Renault. Pensant à tort que le cours va remonter suite aux interventions de l’Etat ou car il s’agit de Renault. Les mêmes qui boudent Argan, alors que les signaux sont dans le vert.

Curieux à quel point les biais cognitifs font qu'un investisseur préfère acheter du Renault en pleine chute libre parce que soi-disant valeur pas "chère" et ne s'intéressera pas à Argan, qui monte toutes les semaines, parce que trop lente? $ARG $RNO pic.twitter.com/hUS7TVHpFw

— Nicolas Chéron (@NCheron_bourse) February 10, 2020

L’offre de la semaine :

Goodvest une assurance vie performante et responsable

GoodVie c’est quoi ?

Il s’agit d’une assurance vie 100% en ligne, sans frais cachés, moins chère que dans une banque classique et qui finance des entreprises et des projets durables. L’investissement est labellisé ISR (Investissement Socialement Responsable). Il est aligné sur les accords de Paris (réchauffement climatique de maximum 2°C) et exclut les industries néfastes comme les énergies fossiles, le tabac, les armes… Goodvest fait également preuve de transparence sur l’empreinte carbone de ses investissements, leur composition ainsi que sur les frais qu’ils engendrent pour l’épargnant.

Les derniers résultats sont tombés et ils sont bons :

- Profil sécurisé : 3,72%/an,

- Profil prudent : 5,28%/an,

- Profil volontaire : 7,71%/an,

- Profil ambitieux : 9,21%/an,

- Profil audacieux : 10,75%/an.

L’épargnant peut choisir entre plusieurs thèmes d’investissement en accord avec ses valeurs tels que l’environnement, la santé, le réchauffement climatique, l’égalité des genres, les nouvelles énergies ou le développement des pays émergents.

Les performances passées ne garantissent pas les performances futures.

Jusqu’à 500€ de remise sur les frais

Peuvent en bénéficier tous les contrats souscrits avant le 31 mars 2022 avec le code COMPARATEUR. La remise correspond à 3 mois de frais offerts dans une limite de 500€ pour un investissement minimum de 1000€. À noter que Goodvest se rémunère avec seulement 0,9% du montant sous gestion par an, l’établissement est environ deux fois moins qu’une épargne traditionnelle.

Le chiffre de la semaine :

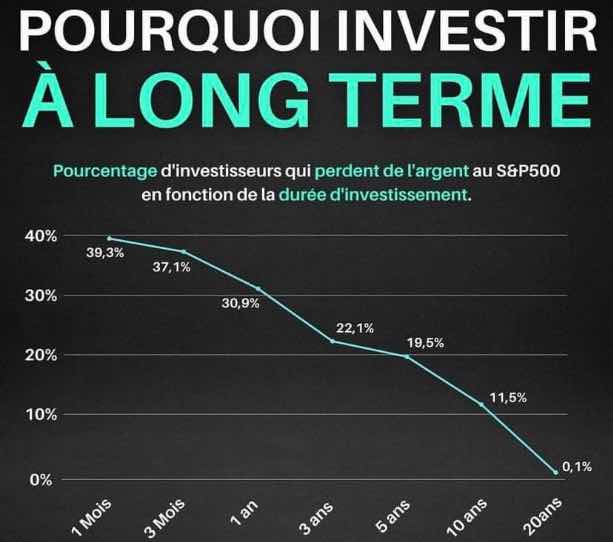

0,1% de perte sur 20 ans dans le S&P

Restons sur cette conférence sur le Bitcoin à Biarritz organisée par StackinSat. Pendant son intervention Nicolas Chéron a également parlé de l’importance d’investir à long terme.

Une image remplace 1000 mots, donc voici une photo prise pendant cet événement :

Patience et longueur de temps la plus sûre garantie de gagner en bourse

Depuis la création de l’indice phare américain S&P 500 et tout au long de son histoire, il a été quasiment impossible de perdre de l’argent dessus, en particulier pour les investissements sur 20 ans. Le directeur adjoint des investissements chez Mirabaud John Plassard le confirme : « Depuis 1926, la probabilité de perdre de l’argent en misant sur le S&P à un horizon de 20 ans était de 0%, quel que soit le point d’entrée. En d’autres termes, sur le long terme, si on se fie à l’histoire, vous ne pouviez que gagner de l’argent en investissant sur le S&P 500. »

Faits significatifs sur le S&P 500

- La probabilité de gagner est plus importante que celle de perdre puisque 61,4% des 1140 mois écoulés depuis 1926 affichent une performance positive.

- Le S&P 500 a enregistré à 19 reprises une performance annuelle supérieure à 30%, quand il n’a chuté d’autant qu’à 3 occasions (en 1931, 1937 et 2008).

- Le risque de perdre est d’ailleurs à peine plus élevé (0,2%) sur 15 ans ou plus.

- Ce qui amène au constat suivant : il semble difficile de perdre de l’argent avec un horizon d’investissement suffisamment long. Ceci s’applique d’ailleurs à une large majorité d’indices à travers le monde.

Cependant, cette affirmation est à prendre avec des pincettes. Rien n’est garantie dans ce secteur. On parle ici de statistiques. Et enfin, n’oublions pas le comportement de l’investisseur. Face à une baisse rapide et brutale il peut décider de vendre ses actions et donc embrasser une perte. Ensuite, tout le monde n’a pas la capacité financière de laisser des fonds immobilisés sur une si longue période.

Le mot de votre conseiller :

Financer tout ou partie de son emprunt immobilier en empruntant son propre argent

La parole à Tristan Appolaire, Agent général Prévoyance & patrimoine, avec qui nous travaillons sur ComparateurBanque.com. Il est immatriculé à l’Orias sous le n°20001625. Et quand vous faites appel à un conseiller indépendant, c’est vers lui que nous vous dirigeons. Aujourd’hui il répond à une question sur le financement d’un achat immobilier.

Solution optimale en comparaison avec l’apport cash.

« J’ai souvent été amené à rencontrer des clients ayant procédé à un achat immobilier cash sans faire appel au crédit ou en le limitant au maximum en réalisant un apport conséquent. Que ce soit pour l’achat d’un bien locatif ou pour votre résidence principale, il est toujours plus intéressant d’emprunter que d’utiliser son épargne pour financer une acquisition immobilière dans le contexte actuel de taux bas. »

L’intérêt d’utiliser les taux bas

En effet, dès lors qu’il est possible d’obtenir, sur une période donnée, un taux d’emprunt inférieur au taux qu’aurait rapporté le capital s’il avait été placé, mieux vaut placer son capital et emprunter !

Par exemple, pour un achat immobilier à 200 000€ financé par un crédit amortissable sur 15 ans à 1% le coût du crédit serait de 15 458€.

Mais ces mêmes 200 000€ placés sur 15 ans en gestion sécuritaire et rapportant un rendement de 2% par an nets de frais permettraient de réaliser une plus-value de 60 000€ sur la même période, ce qui, après l’imposition sur les plus-values de 30%, représente au final un gain de 42 000€ !

Cet exemple est simplifié et ne prend en compte ni le taux d’assurance du crédit ni l’avantage fiscal significatif que permet l’assurance-vie au bout de 8 ans, mais si nous prenions en compte ces éléments l’avantage serait encore plus marqué.

Économiser et générer des revenus locatifs

Mais ce n’est pas tout : dans ce type de configuration, je propose systématiquement à mes clients de réaliser un montage qui leur permettra non seulement d’économiser significativement sur les intérêts, mais également de profiter de mensualités très basses grâce au crédit In Fine ce qui peut permettre de générer des revenus locatifs significatifs sur toute la durée de l’emprunt, les intérêts du crédit étant réglés en dernière mensualité grâce aux intérêt générés par le placement !

Une étude gratuite personnalisée de votre projet

Cet exemple, qui n’en est qu’un parmi tant d’autres, démontre que les solutions qui peuvent nous sembler les plus évidentes à premier abord (« j’achète cash comme ça je ne paye pas d’intérêt ») ne sont pas toujours optimales. Chaque situation étant unique, n’attendez pas pour demander votre étude personnalisée offerte et pour aborder vos projets financiers sous le meilleur angle d’attaque !

Mentions légales

Dans le cadre d’un contrat d’assurance vie, les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Investir en Bourse, dans les crypto, dans une SCPI ou les ETF comporte un risque de perte totale ou partielle en capital.

Un Crédit vous engage et doit être remboursé à échéance. Vérifiez votre capacité d’endettement avant de signer un contrat.

Cet article est exclusivement destiné à l’information. Avant de faire un choix dans un produit financier ou de vous lancer dans une action, renseignez-vous auprès de notre conseiller qui vous guidera au mieux. Il réalisera pour vous un bilan social et patrimonial et vous guidera.