Alors qu’il devient de plus en plus fréquent de voir des articles traiter de l’inflation, de l’augmentation du prix de pain ou de modérer sa consommation d’électricité, il faut se poser les bonnes questions quant à l’avenir. En ce dimanche de premier tour des élections présidentielles, il est d’autant plus important de faire le bon choix pour éviter que la situation ne perdure. On ne sait pas ce que l’avenir nous réserve alors en attendant voici ce que nous avons repéré pour diversifier son portefeuille en 2022 et voir l’avenir avec le sourire.

Sujet de la semaine :

Miser sur le temps

Commencer à épargner tôt permet d’avoir plus d’argent en fin de compte, notamment au moment de prendre sa retraite. Plus l’on s’y met tôt, plus l’effort est payant, d’autant que plus l’on s’y met tôt moins on a besoin d’investir pour un meilleur résultat. Opter pour une épargne automatique permet de s’enrichir sans y penser.

Le temps : facteur le plus important d’enrichissement

Mariage, achat d’un logement, agrandissement de la famille, futures études de ses enfants, gestion des imprévus, retraite… Toutes ces raisons, qui au fil des années agrandissent la liste, sont la preuve qu’il faut commencer à épargner tôt. L’épargne est utile pour les imprévus comme pour préparer des projets à plus ou moins long terme.

Il n’est pas toujours aisé d’allier premier salaire et épargne. Les premiers réflexes sont :

- Soit d’en profiter,

- Soit de s’émanciper de chez ses parents en prenant un appartement, ou encore de rembourser son prêt étudiant.

Quand on est jeune, il est naturel de ne pas penser à la retraite ou à l’avenir dit « long terme ». Pourtant c’est dès ce moment-là qu’il faut commencer à se lancer.

C’est pour cette raison que plusieurs nouveaux acteurs sont dans une volonté et une démarche d’éducation des jeunes à la finance…

Partant d’un constat simple : l’argent des Français dort sur un livret A parce que ces derniers n’ont pas les connaissances ou les moyens de se lancer dans l’investissement financier. Rendre simple et efficace l’investissement, c’est que met en œuvre Mon Petit Placement (plateforme d’investissement simplifiée à frais réduits). Par le biais de son académie, la plateforme vise à “démocratiser l’investissement” grâce à quelques cours simples.

L’effet « boule-de-neige » ou « les intérêts composés »

Pourquoi est-il avantageux de commencer à épargner tôt ? Commencer le plus tôt possible permet d’éviter un effort d’épargne trop important. La raison tient simplement de l’effet boule de neige et de la capitalisation des intérêts. Simplement parce que tant que l’épargne reste investie, les intérêts produits permettent d’augmenter le capital d’année en année.

Plus concrètement, prenons un investissement de 1000€ rémunéré à 2% :

– Au bout d’un an, le capital s’élèvera à 1020€.

– Deux ans plus tard, il s’élèvera à 1040,40€.

– Au bout de vingt ans, il sera de 1486€.

Mais, avec des versements réguliers, l’investissement profitera de l’effet de capitalisation, traduction chaque année les intérêts produisent eux-mêmes des intérêts, ce qui donne les intérêts composés.

Le capital grandit alors plus rapidement. Reprenons le même exemple en ajoutant une nouvelle variante : rajouter 100€ chaque mois à l’investissement. après 10 ans on obtient la somme de 13 282€ – soit 12 000€ de capital et 1282€ d’intérêts.

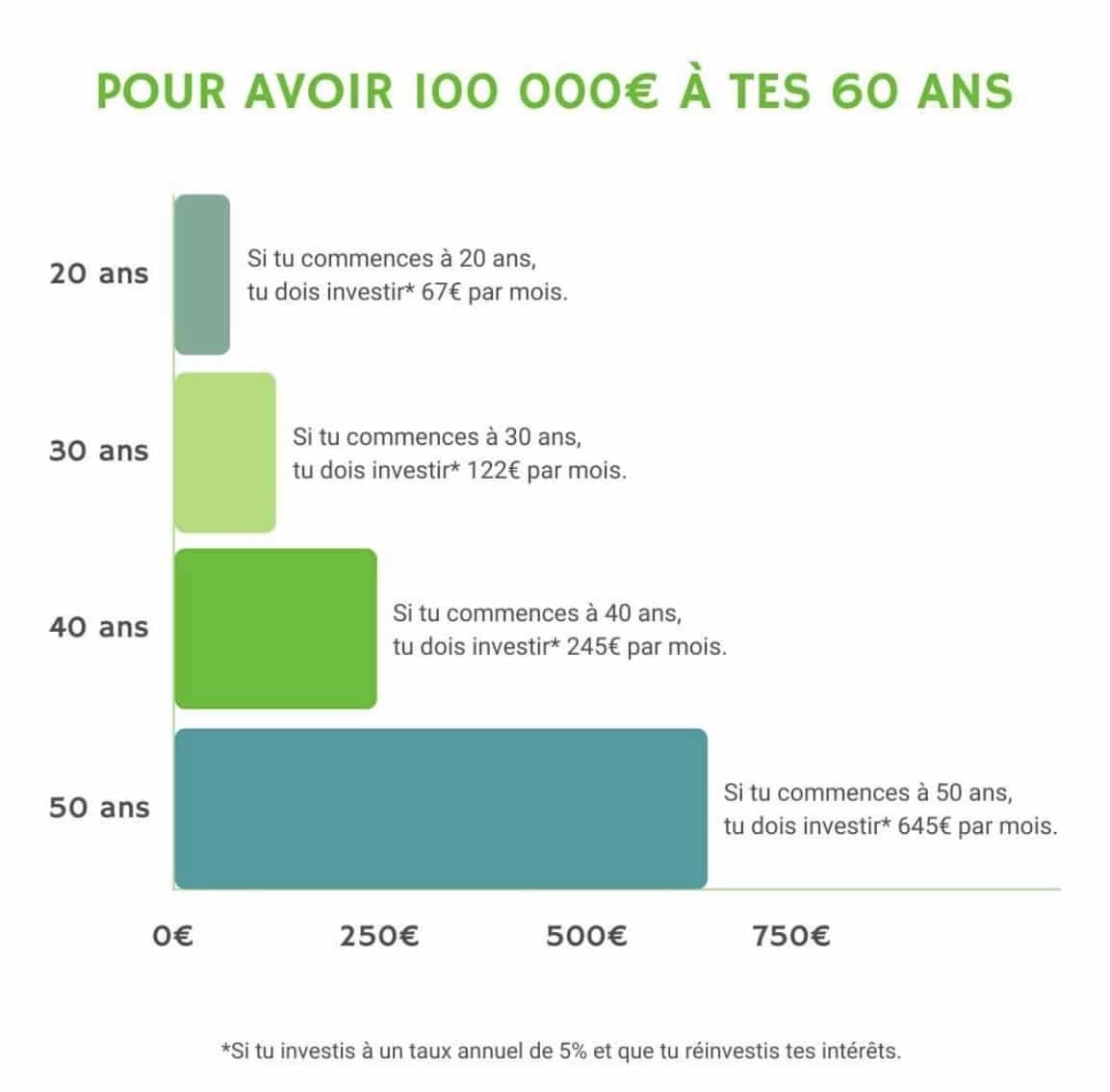

Comprendre en image

Plus une personne s’y prend tard, plus elle devra investir pour compenser.

Regardons ce graphique réalisé par Mon Petit Placement et qui explique tout en une image.

Le choix des supports d’investissement à long terme

Les supports les plus connus sont :

- Le Plan d’épargne en actions (PEA),

- L’assurance-vie,

- Les Plans épargne retraite (PER)…

Différents supports sont possibles. S’épauler d’un expert en la matière permet d’éviter les erreurs.

Enrichir son vocabulaire :

Rating et scoring de la demande de crédit à l’investissement en Bourse

Les deux termes, scoring et rating sont des synonymes. En anglais ils signifient noter ou évaluer. Surtout utilisés dans le domaine économique, ces deux termes correspondent à une note ou appréciation donnée par une agence de notation financière. Cette note correspond au risque de non-remboursement d’une dette.

Le credit rating

On parle alors de « credit rating » soit dans le processus d’évaluation du risque de défaut d’un emprunteur (émetteur), soit dans le cadre du risque attaché à une dette ou à une obligation (émission) de cet emprunteur. Le tout se finalisant par l’attribution d’une note. En termes plus simples, il s’agit du risque de non-remboursement de l’emprunteur.

Les différents types de credit rating

Pour ceux qui se souviennent de l’affaire des subprimes, les notes de credit rating n’ont plus vraiment de secret. Même si chaque agence a sa propre manière de noter, la signification des notes reste la même : une ou plusieurs lettres suivies ou non du signe « + » ou « – ».

- De AAA à BBB – : elles correspondent à la catégorie investissement.

- De BB + à CD : elles correspondent à une catégorie spéculative.

- De C à au-delà : risque de non-remboursement très élevé.

L’offre de la semaine :

Yomoni l’assurance vie diversifiée

Lorsque l’on parle d’investissement, Yomoni a bien compris toute l’importance de la diversification. C’est pour cela que les portefeuilles qu’ils gèrent pour leurs clients (gestion pilotée) sont sur des produits de type ETF ou SICAV. Pourquoi est-ce important ?

Corrélation entre risque et rendement

Comme nous l’avons expliqué plusieurs fois, le rendement est lié de façon proportionnelle au risque. Pour ceux qui veulent plus de rendement, il faut prendre plus de risque, mais pour ne pas être perdant il faudra aussi et surtout diversifier ses investissements. Car qui dit placer de l’argent sur les marchés financiers dit risque de perte du capital investi.

Les différents types de risque :

- Le risque systématique, ou systémique (on ne peut rien y faire) : pandémies, guerres…

- Le risque non systématique : lié à une entreprise en particulier ou à un secteur d’activité spécifique. Les dégâts peuvent être limités en diversifiant les actifs financiers du portefeuille.

- Le risque pays ou de transfert, concerne un pays ou une région en particulier, comme pourrait l’être dans le contexte actuel la Russie ou l’Ukraine.

Vers une diversification des placements efficace

Pour éviter de faire une omelette, il ne faut pas mettre tous ses œufs dans le même panier. Cela est d’autant plus vrai lorsque l’on parle d’investissements. Un mauvais placement peut être « compensé » par les autres, de la même manière qu’une mauvaise moyenne en maths pouvait être sauvée par une autre matière dans la moyenne générale.

Les différents types de diversification :

- La diversification industrielle : éviter de tout miser dans le même secteur d’activité. Si le secteur s’effondre, il n’y aura rien pour le sauver.

- La diversification de pays : voir plus loin que son pays de résidence, viser l’échelle continentale, voire mondiale.

- La diversification économique : varier les produits/actifs financiers.

A titre informatif, les produits financiers de Yomoni donnent accès à une telle diversification.

Le chiffre de la semaine :

Une erreur de 1M$

1 million, c’est ce qu’une erreur d’unité a couté à un collectionneur de tokens non fongibles (NFTs). Il a confondu WEI et ETH lors d’une vente, une erreur qui lui aura donc coûté très chère. En effet, en se trompant entre 444 WEI et 444 Ethers (ETH), le prix est passé de 1,2 million de dollars à un centime. Pour faire simple, 1 ETH équivaut à 1 000 000 000 000 000 000 WEI donc 444 WEI représentent moins d’une fraction d’une fraction d’un centime (environ 0,0012 dollar).

Faire appel à un expert

Les cryptomonnaies sont à la mode, tout le monde en parle, et contrairement à certains produits financiers comme la bourse ou l’assurance vie, cela semble à la portée de tous et plus ludique. Mais ce n’est pas le cas, ce serait même plutôt l’inverse.

Les produits financiers qui font peur peuvent être en gestion pilotée comme chez Yomoni. Les niveaux de risques adaptés à la personne après une étude comme pour Yomoni et Mon Petit Placement… Mais dans le secteur des cryptos ce n’est pas aussi simple. Cela nécessite d’avoir en amont des connaissances du secteur, des termes techniques, du fonctionnement de chacune des cryptos, de leur volatilité… Et surtout de faire preuve de vigilance. La cryptomonnaie est un appât de choix pour les arnaqueurs, avant de se lancer mieux vaut faire appel à des experts, se renseigner afin de savoir exactement dans quoi on met les pieds, ne pas faire d’erreur, tout perdre ou se faire escroquer.

Attention aux arnaques

Pour preuve depuis quelque temps une arnaque tourne à l’aide de publicités Facebook, l’article semble même provenir de la presse alors que ce n’est pas le cas. Ces publicités affirment faussement que Elon Musk (milliardaire et PDG de Tesla) lance une nouvelle plateforme d’échange de cryptomonnaie. « La multinationale Tesla a décidé d’aider les personnes dans le besoin et a commencé à mettre en place son projet Bitcoin Bank en investissant 1,5 milliard de dollars dans Bitcoin. » L’arnaque amène l’internaute à fournir des renseignements personnels pour s’inscrire à l’échange de cryptomonnaie (prénom, nom de famille, adresse courriel et numéro de téléphone). Une fois fait, celui-ci doit effectuer un dépôt initial autour de 320$. Le vice est même poussé à fond, puisqu’un faux chargé de portefeuille appelle par la suite l’internaute.

Radio-canada.ca, qui détaille cette fraude, rapporte que d’après un communiqué de la Gendarmerie royale du Canada « Le nombre d’incidents de fraude liée à la cryptomonnaie a augmenté de 400 % de 2017 à 2020. Les Canadiens auraient perdu plus de 70 millions de dollars dans des fraudes à l’investissement en 2021, selon le Centre antifraude du Canada ».

Mentions légales

Dans le cadre d’un contrat d’assurance vie, les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Investir en Bourse, dans les crypto, dans une SCPI ou les ETF comporte un risque de perte totale ou partielle en capital.

Un Crédit vous engage et doit être remboursé à échéance. Vérifiez votre capacité d’endettement avant de signer un contrat.

Cet article est exclusivement destiné à l’information. Avant de faire un choix dans un produit financier ou de vous lancer dans une action, renseignez-vous auprès de notre conseiller qui vous guidera au mieux. Il réalisera pour vous un bilan social et patrimonial et vous guidera.