Quel budget prévoir pour organiser un mariage ?

En général, les dépenses liées à une cérémonie d’union dépendent de plusieurs facteurs et il est indispensable de bien les gérer.

L’importance de la gestion budgétaire pour une cérémonie

La définition des dépenses est la première étape de la préparation et de l’organisation de ce type d’événement. En effet, l’ensemble de la cérémonie et des dépenses inévitables à l’organisation dépendent des moyens financiers de ceux qui l’organisent.

En 2022, il faut prévoir entre 12 000 et 16 000 euros pour une cérémonie avec 150 invités. Cela comprend, en général, la location de la salle de réception et le coût des prestations nécessaires à l’organisation de la cérémonie : service traiteur, décoration de la salle, animateurs, etc.

Cependant, il s’agit uniquement d’une dépense modérée et moyenne. Ainsi, ce coût n’est pas à l’abri d’une augmentation qui peut à la fois représenter des difficultés supplémentaires à gérer pour les organisateurs et une source de stress. Il n’est pas aisé de définir les besoins financiers dans ce type de cérémonies.

Il faut demander des devis aux différents prestataires et vérifier que tout soit compris dedans afin d’éviter une mauvaise surprise le lendemain du mariage. Par exemple : un service non compris et des serveurs présents trop tôt faisant gonfler la facture…

Une bonne gestion financière pour une union parfaite

Bien financer une cérémonie de mariage est indispensable pour célébrer cette union dans les meilleures conditions. Malheureusement, cela est particulièrement difficile étant donné que 3 couples sur 4 dépassent leur budget initial. De même, il n’y a pas de bonne ou mauvaise gestion, mais il reste important de pouvoir anticiper les dépenses éventuelles. De ce fait, la définition et une bonne gestion du budget alloué à l’événement demeurent capitales.

Lors des préparatifs, la majorité des charges liées à l’organisation dépend en grande partie des mariés et de leurs envies. Néanmoins, il arrive souvent que les familles des futurs époux souhaitent les aider dans le financement de la cérémonie. Pour cela, il est nécessaire de déterminer clairement la part de chacun pour définir la somme de départ. Celui-ci concerne en particulier le traiteur, la salle de réception, les accessoires et les invitations.

Comment anticiper les frais cachés lors d’un mariage ?

Le dépassement du calcul initial est courant lorsque le grand jour arrive, à cause de nombreux détails souvent non pris en compte et qui peuvent représenter un problème important.

Les frais cachés pour ce type de célébration

Outre les coûts inévitables, l’organisation de mariage comporte également des frais cachés. Loin d’être de simples détails, ces dépenses peuvent grandement influer sur les besoins financiers . Ainsi, dans l’organisation, il faut tenir compte de certains postes de dépenses :

- La retouche de maquillage ou de la robe,

- Les animateurs lorsque la salle n’en propose pas,

- Les repas de tous les prestataires s’il n’est pas mentionné dans le contrat,

- Les frais de déplacement,

- Les heures supplémentaires pour chaque prestataire,

- Les frais d’annulation.

Anticiper les dépenses cachées

Malgré leurs statuts, les dépenses cachées du mariage restent obligatoires et sont dans la plupart des cas à la charge des mariés et de leur budget.

Cependant, il est nécessaire d’anticiper les dépenses en les considérant une à une. Ainsi, lors de la signature du contrat, il est impératif de porter une attention particulière à certains points qui sont sujets à des confusions ou à des litiges. Par conséquent, il est nécessaire de demander les politiques d’annulation pour chaque prestataire. En effet, en cas d’annulation, les prestataires peuvent demander la totalité de la facture selon le contrat convenu.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

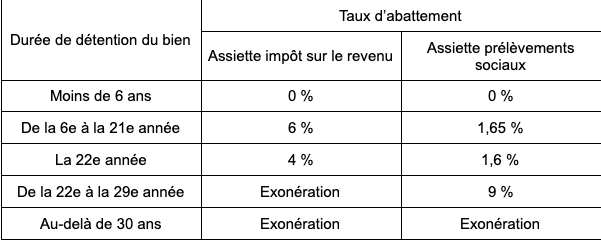

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Lucie est rédactrice sur ComparateurBanque.com depuis le début. Elle aime tester les offres et partager son expérience. Elle a aussi d'autres casquettes dans l'équipe.