Extension, aménagement, rénovation ou encore isolation, les projets autour d’un chez-soi peuvent être multiples. Pour les financer, il existe une solution : le crédit travaux. De quoi s’agit-il ? Quelles sont ses caractéristiques ? Comment l’obtenir ? Dans cet article, nous faisons le point sur ces financements liés aux différents travaux dans une habitation.

En quoi consiste un crédit travaux ?

Comme son nom l’indique, le prêt travaux est une solution destinée à financer les différents travaux dans une maison ou un appartement. L’organisme prêteur verse les fonds octroyés directement dans le compte bancaire de l’emprunteur. Souvent, la durée du remboursement de ce crédit à la consommation est courte et son taux est fixe.

Quels sont les différents types de prêt disponibles ?

Il peut y avoir plusieurs formes de crédit travaux :

- Le prêt affecté où l’emprunteur est obligé d’allouer la somme empruntée au financement d’un projet bien défini. Il peut s’agir par exemple de l’agrandissement de son domicile.

- Le crédit non affecté où l’emprunteur n’est pas tenu de fournir une justification de l’affectation des fonds empruntés au moment de la souscription. Il est donc libre de les utiliser comme bon lui semble.

- Le crédit renouvelable qui s’apparente à une réserve d’argent réutilisable par l’emprunteur au fur et à mesure de ses remboursements. Les achats à financer ne sont donc pas définis à l’avance. Malgré la souplesse de cette formule appelée également revolving, il est conseillé de faire attention aux risques de surendettement.

Quelles sont leurs caractéristiques ?

Les éléments suivants caractérisent le crédit travaux :

- Quel que soit le type de prêts travaux souscrits, le montant octroyé reste le même. Il varie de 200 à 75 000 €,

- La durée de remboursement est flexible et peut aller de 10, 15 à 20 ans,

- Son taux varie en fonction de plusieurs critères : le type du prêt, son montant, sa durée.

Quels sont les travaux pouvant être financés ?

Le prêt travaux a été pensé pour financer plusieurs types de projets liés à une habitation. Équipement, rénovation, entretien, isolation, aménagement, agrandissement, les interventions souhaitées peuvent être d’une grande ampleur ou pas. La liste des travaux pouvant être financés est d’ailleurs non exhaustive :

- équipement d’un panneau solaire,

- achat d’un lave-vaisselle ou un appareil de gros électroménager : plaque de cuisson, four, frigo, congélateur, lave-linge, cave à vin, micro-onde, sèche linge, réfrigérateu…

- aménagement d’une cuisine,

- rénovation d’une toiture,

- changement des portes et fenêtres,

- travaux d’économie d’énergies,

- construction d’une piscine,

- installation d’une nouvelle chaudière,

- changement des éléments de décoration.

Comment trouver un financement pour les travaux ?

Qui contacter pour obtenir un prêt ?

Il est possible d’obtenir un crédit travaux auprès de différents organismes prêteurs :

- les banques,

- les organismes de prêt,

- les entreprises qui réalisent les travaux eux-mêmes.

Les arnaques sont cependant devenues courantes qu’il est recommandé de se tourner vers les organismes financiers.

Quelles sont les étapes nécessaires ?

Pour obtenir un prêt pour financer les travaux souhaités pour sa maison ou son appartement, il est essentiel de bien se préparer :

- bien définir le projet,

- établir plusieurs devis en contactant différents prestataires,

- se rapprocher de plusieurs organismes prêteurs pour pouvoir obtenir plusieurs offres,

- comparer pour avoir le meilleur taux possible,

- préparer le dossier qui doit contenir entre autres des devis, le dernier avis d’imposition, les justificatifs de revenus, les derniers relevés de compte,

- le déposer auprès de l’organisme prêteur sélectionné,

- attendre l’analyse et la décision de l’organisme prêteur.

Quelles sont les aides financières disponibles ?

Les ménages modestes ont la possibilité de financer leurs travaux grâce à des prêts aidés mis en place par l’État. D’autres aides concernent tout le monde et incitent les français à passer aux énergies renouvelables. Ceux-ci leurs permettent de bénéficier de taux d’intérêts intéressants voire même aucun. En général, ces aides sont dédiées à la rénovation énergétique. Elles sont réservées aux foyers qui veulent réduire leur consommation énergétique en améliorant par exemple l’isolation de leur domicile ou en remplaçant une chaudière par une autre plus performante.

Voici quelques-unes de ces aides :

- l’Éco-prêt à taux zéro qui finance la rénovation énergétique d’un appartement ou d’une maison construite avant 1900 servant de résidence principale à l’emprunteur. Son montant ne doit pas excéder 30 000 €,

- MaPrimeRénov‘ qui vient en remplacement des aides « Habiter mieux agilité » octroyées par l’Agence nationale de l’Habitat et du crédit d’impôt transition énergétique. Son montant est fonction du gain écologique obtenu à l’issue des travaux,

- le dispositif Coup de pouce économies d’énergie dont les primes sont versées par certains vendeurs d’énergie,

- la réduction d’impôt Denormandie qui permet aux propriétaires bailleurs de logements situés dans certains quartiers de profiter d’une diminution sur leur impôt sur le revenu,

- le prêt d’accession sociale ou PAS permettant aux ménages choisis à partir de critères sociaux de financer leurs travaux d’économie d’énergie. Le montant minimum accordé est de 4 000 €,

Pour trouver rapidement et simplement le crédit travaux au meilleur taux, rien ne vaut la comparaison des différentes offres disponibles directement en ligne.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

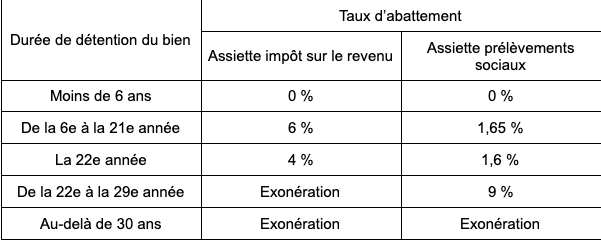

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.