2024 : explosion du nombre de « smicards »

En France, la proportion de salariés qui touchent le Smic a explosé au cours des 3 dernières années. Selon les chiffres clés de la Dares :

- En 2023, 3,1 millions de smicards ont été recensés. Cela représente 17,3% des salariés français,

- Ils étaient seulement 8,6% en 1991 et 12% en 2021,

- En 3 ans, leur nombre a augmenté de 44%.

Pour rappel, le montant actuel du Smic est de 1 766,92€ brut mensuel pour les salariés majeurs. En revanche, le Smic horaire brut minoré d’un salarié mineur ne peut être inférieur à 10,49€ s’il a 17 ans et à 9,32€ s’il a 16 ans ou moins.

Besoin de concrétiser un projet d’achat de bien immobilier et d’emprunter ? Le premier critère à que la banque regarde est le salaire du requérant. Celui-ci doit représenter trois fois plus que chaque mensualité du remboursement à payer. Et aujourd’hui, il n’est plus impossible d’emprunter 100 000 € en touchant un revenu de 1 200 € net.

Focus sur les crédits

Pour la première fois depuis longtemps, il est possible d’emprunter plus de 100 000 € avec le SMIC.

La capacité d’emprunt a augmenté de plus de 50%

Le SMIC a été revalorisé de 1,2% au 1er janvier 2021. Ce dernier a grimpé de 15% cette dernière décennie. Mais au regard de l’évolution des taux d’intérêt, la capacité d’emprunt d’un salarié qui gagne le SMIC a augmenté de manière progressive. Selon le site Vousfinancer, celle-ci a atteint les 50% en 10 ans.

Avec le salaire minimum, une seule personne peut obtenir un crédit avoisinant les 100 000 € sur 25 ans alors qu’on était à environ 66 000 € l’année précédente. La capacité d’emprunt la plus élevée et le plus fort pouvoir d’achat immobilier sont localisés à Clermont-Ferrand où il n’est pas rare d’acquérir 56 m2 avec un SMIC soit 10m2 de plus en 10 ans.

La durée du crédit joue sur les mensualités

Si le montant de l’emprunt est évalué à 100 000 €, il faut savoir que la durée du prêt va impacter grandement sur les mensualités. Le salarié peut l’ajuster pour que celle-ci ne soit pas supérieure aux 35% d’endettement avec assurance et aux 33% hors assurance. Lorsque la durée est allongée, cela implique la baisse du montant des mensualités.

- En 2021, pour un crédit de 100 000 € sur une quinzaine d’années au taux fixe de 1%, les mensualités sont conservées à 598 € pour une rémunération de 1 814 € (coût du crédit 7 729 €),

- Sur 20 ans, les mensualités représentent 469 € à un taux fixe de 1,20% avec un salaire de 1 421 € (coût du crédit 12 529 €),

- Sur 25 ans, les mensualités tombent à 395 € à un taux fixe de 1,40% pour un revenu de 1 198 € (coût du crédit 18 579 €).

Emprunter 100 000 € pour l’achat d’un logement est possible si le salarié touche 1 200 € net/mois. Par ailleurs, il est à noter que le montant moyen des prêts est compris entre 175 000 et 180 000 €. À titre d’information, les banques ne prêtent pas une somme au-dessous de 50 000 €.

Où acheter et quelles sont les informations essentielles à connaître ?

Les questions qui se posent sont : quelles sont les villes les plus propices pour faire son achat et quel est le minimum de garanties pour ce projet ?

Quelles sont les villes à viser ?

A quoi une personne au SMIC peut-elle s’attendre dans les 20 plus grandes villes de France ?

Selon Vousfinancer, voici les superficies que l’on trouve pour 100000€ :

- 10m2 à Paris,

- soit deux fois moins qu’à Bordeaux (23m2) ou à Lyon (21m2)

- et trois fois moins qu’à Strasbourg (32m2) ou Lille.

- Pour disposer d’une surface conséquente, il vaut mieux se diriger vers Reims (46m2), Grenoble (42m2) ou le Havre (56m2).

Pour des logements plus spacieux, deux villes sont les plus attractives (elles permettent d’acheter plus de 70m2) :

- Saint-Étienne (97m2)

- et Le Mans (73m2).

Cependant, il faut savoir que le Haut Conseil de Stabilité Financière (HCSF) a stipulé que les emprunteurs modestes pénalisés par la limite du taux d’endettement à 33% et la durée maximale à 25 ans en sont exclus.

Les garanties minimum

L’intégralité des banques n’ont pas encore changé leur taux d’endettement maximal. Les emprunteurs dont les revenus sont faibles sont contraints de fournir davantage de garanties auprès des organismes prêteurs, à savoir :

- une épargne résiduelle,

- un minimum d’apport personnel,

- un reste à vivre suffisant (1 300 € pour un couple, 750 € pour un célibataire, 250 € par enfant),

- un saut de charge faible.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

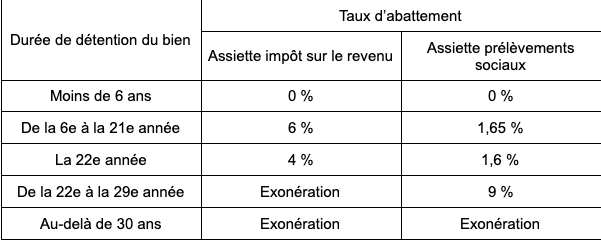

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.