L’achat d’un bien immobilier prend du temps. La connaissance du calendrier moyen et le temps de latence de chacune des étapes permet alors de mieux s’organiser.

Un délai court entre l’avant-contrat et le contrat définitif

Une différenciation entre promesse et compromis de vente

La promesse de vente, également appelée « promesse unilatérale de vente » n’engage que le propriétaire. Ce dernier donne une option en exclusivité à un candidat acheteur pendant une durée déterminée souvent de 2 à 3 mois.

Le compromis de vente, aussi appelé « promesse synallagmatique de vente », se distingue quant à lui sur plusieurs points :

- le contrat engage l’acheteur et le vendeur à conclure la vente sous peine de dommages et intérêts,

- l’acquéreur est tenu au versement d’un dépôt de garantie équivalent à 5 à 10 % du prix de vente,

- l’acte ne nécessite aucun enregistrement auprès des services fiscaux,

- en général, il faut compter 3 mois entre sa signature et celle du contrat de vente définitif. Les deux parties peuvent fixer un délai plus étendu,

- si le délai excède 18 mois, l’acte doit passer par un notaire.

Le délai instauré entre la signature de l’avant-contrat et l’acte de vente définitif sert à laisser au notaire le temps de rassembler tous les documents nécessaires à la vente.

Les clauses suspensives à fixer en amont dans le compromis

Le compromis peut comporter des clauses suspensives qui vont rendre nul l’avant-contrat dans le cas où des évènements apparaissent avant la vente. Ces clauses peuvent concerner par exemple :

- la constatation d’une servitude d’urbanisme

- ou l’exercice d’un droit de préemption par une collectivité.

Le délai entre l’avant-contrat et le contrat de vente définitif va ainsi servir à vérifier l’existence ou non de ces faits.

L’acquéreur, pour sa part, doit disposer d’un délai convenable pour obtenir un financement pour son projet. Ce délai est souvent long puisqu’il doit rechercher des établissements de crédit, monter des dossiers pour ensuite les soumettre avant le choix d’une offre définitive. La non-obtention de prêt peut ainsi constituer une clause suspensive de l’avant-contrat. Pour accélérer cette étape, il est préférable que l’acquéreur réalise des simulations en ligne. Saviez-vous qu’il était possible d’obtenir un document officiel d’un simulateur certifiant que le projet est finançable ? Cela permet de rassurer le vendeur et d’accélérer l’octroie du crédit.

Le délai peut énormément varier d’un contrat à l’autre

Le délai de rétractation

Selon la loi, tout acquéreur dispose d’un délai de rétractation qu’il s’agisse d’un achat de logement ancien ou neuf.

- il a exactement 10 jours après la signature d’un compromis de vente ou d’une promesse unilatérale pour revenir sur son engagement,

- ce délai court à partir de la signature de l’acte auprès d’un officier public ou de sa remise en main propre s’il s’agit d’un acte authentique. S’il s’agit d’un acte sous seing privé, le délai commence à compter de la présentation initiale de l’avant-contrat par lettre recommandée,

- l’acquéreur doit faire part de son souhait de se rétracter par lettre recommandée avec accusé de réception,

- après une rétractation, l’avant-contrat devient caduc,

- le vendeur doit restituer les sommes déjà versées.

Le délai peut être réduit

Dans certains cas, la date de la signature du contrat de vente définitif peut être avancée :

- les deux parties doivent être d’accord,

- l’ensemble des pièces requises doit être réuni,

- les établissements de crédit ont été démarchés bien avant la signature de l’avant-contrat. L’offre de crédit a donc été obtenue rapidement,

- l’acquéreur dispose des fonds nécessaires pour l’achat du bien au comptant.

Le délai peut être prolongé

Lorsque le délai de validité du compromis de vente arrive à son terme, il est possible que l’une des parties évoque son souhait de reporter la signature du contrat de vente définitif. Si sa demande fait l’objet d’une acceptation, une nouvelle date-butoir sera fixée d’un commun accord dans un avenant au contrat.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

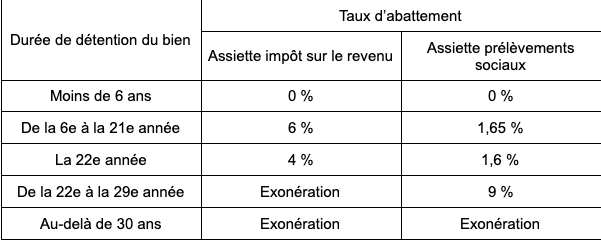

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.