Pour tout achat d’un terrain, le passage devant le notaire est une étape incontournable lors de la conclusion de la vente. Cette transaction immobilière entraine ainsi des frais de notaire. De quoi s’agit-il ?

Que représentent les frais de notaire ?

Les frais de notaire, également appelés frais d’acquisition, sont à prévoir dans le budget pour tout projet d’achat de terrain.

Quels sont les éléments constituant les frais de notaire ?

Par définition, les frais de notaire constituent un certain montant versé au notaire. Ils sont composés de plusieurs éléments dont :

- la taxe de publicité foncière et les droits d’enregistrement qui sont des taxes fixes et qui ne peuvent être négociées,

- les débours sont des frais avancés par le notaire dans le cadre de la réalisation des démarches nécessaires. A titre d’exemple, il peut s’agir des dépenses générées par une demande d’état de situation hypothécaire ou de certificat d’urbanisme. Ces frais que le notaire a engagés devront donc faire l’objet d’un remboursement,

- les émoluments et honoraires constituent la rémunération du notaire. Ce montant est soumis à la TVA s’élevant à 20 %. Cette rémunération est encadrée par la loi. Néanmoins, sous certaines conditions, le notaire peut accorder des remises sur sa rémunération.

Quel taux représente les frais de notaire par rapport au montant du terrain ?

D’une manière générale, les frais de notaire représentent environ 7 à 8 % du prix total du terrain.

- les taxes s’élèvent en moyenne à 5%. Dans la plupart des départements, elles s’élèvent à 5,80 %,

- les débours correspondent à 1 %,

- les émoluments s’élèvent 1 %.

Les frais de notaire en détails

Qui paye les frais de notaire ?

En principe, les frais du notaire sont à la charge de l’acheteur du terrain au même titre que le prix d’achat. Toutefois, il y a des cas où le vendeur les prend en charge. Le prix d’achat du terrain négocié par l’acquéreur est alors dit « contrat en mains » ou « acte en mains ». Ce cas de figure doit cependant être mentionné dans le compromis de vente.

Celui qui doit s’acquitter du paiement des frais de notaire doit verser une provision. Il s’agit d’un premier versement. Ensuite, après réajustement de ses calculs, le notaire peut être amené à demander un complément ou à rembourser un trop-perçu. Cependant, le notaire n’est pas autorisé à avancer la provision à la place de son client.

Qu’est ce qui fait varier ces frais ?

Quelques éléments peuvent faire varier les frais de notaire :

- depuis 2016, les notaires peuvent accorder une remise maximum de 10 % sur leurs émoluments. Toutefois, la valeur du terrain doit excéder 150 000 €. Cette remise ne doit pas être consentie au cas par cas. Si un notaire décide de l’octroyer, il est obligé de le faire pour tous les clients de l’étude,

- lors d’un achat de terrain à bâtir, si dans le cadre de ses activités professionnelles le vendeur est assujetti à la TVA, la transaction y est aussi soumise, et ce, que l’acquéreur agisse en tant que professionnel ou en tant que particulier,

- selon les départements, la taxe départementale peut varier de 3,8 à 4,5 %. De ce fait, le montant des droits de mutation peut être différent selon le département où le terrain est situé.

Pour préparer le budget alloué à l’achat d’un terrain et notamment les frais de notaire nécessaires, il est aujourd’hui possible de recourir à un simulateur en ligne. Grâce à la simulation, l’acquéreur peut avoir une idée des émoluments, des droits et taxes ainsi que des débours qu’il aura à payer.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

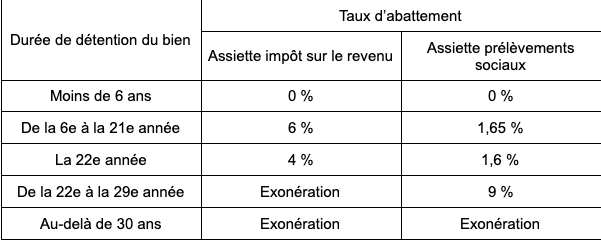

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.