Lors d’un achat immobilier, le futur propriétaire doit également verser au notaire une somme représentant généralement les 7 à 8 % du prix de vente. En réduisant ces frais de notaire, il est possible de faire d’importantes économies. Mais comment faire ?

Négocier les émoluments du notaire

Les frais de notaire sont composés de taxes, d’émoluments des notaires et de débours. La loi prévoit que, sous certaines conditions, le notaire peut accorder une remise sur sa rémunération.

- elle n’est possible que pour les actes concernant les transactions d’un montant supérieur à 150 000 euros,

- la remise accordée est limitée à 10 % et ne s’applique qu’à la part de rémunération calculée sur la tranche de prix supérieure ou égale à 150 000 euros,

- la remise est plafonnée à 40 % dans des cas spéciaux tels que l’achat de logements sociaux, de bureaux ou encore d’ensembles industriels. Elle ne s’applique qu’à la part de rémunération calculée sur les tranches de prix supérieures ou égales à 10 millions d’euros.

Si le notaire décide d’accorder une remise à un certain taux, il doit le garantir à tous ses clients pour une prestation similaire.

Déduire le prix des meubles

Les frais de notaire ne s’appliquent qu’au bien immobilier. Ainsi, lorsque l’achat d’un immeuble s’accompagne de meubles, le prix de ces derniers doit tout d’abord être déduit du prix total.

D’une manière générale, une déduction forfaitaire s’élevant à 5 % du prix d’achat total du bien est acceptée par les notaires, et ce, sans justificatif. Si la valeur des meubles dépasse cette proportion, le vendeur doit présenter les factures y afférentes.

Calculer les frais de notaire sans les frais d’agence

Afin de réduire considérablement les frais de notaire, il est aussi primordial de soustraire les frais d’agence avant de procéder à son calcul. En principe, comme les frais de notaire ne s’appliquent qu’au prix de vente d’un bien immobilier et non pas aux services de l’agence immobilière, le notaire doit défalquer automatiquement les honoraires de l’agent immobilier. Cependant, il peut arriver des cas d’oubli. L’acheteur doit ainsi rester attentif afin de payer au juste prix.

Investir dans un bien situé dans un département appliquant les anciens taux

Depuis 2014, les départements peuvent augmenter librement les droits d’enregistrement. Certains d’entre eux à l’instar de :

- Mayotte,

- La Martinique,

- l’Isère

- et l’Indre

ont toutefois décidé de rester sur les anciens taux. En investissant dans ces départements, il est donc possible de bénéficier en toute légalité d’une remise sur les frais du notaire.

Préférer le neuf

Dans l’immobilier neuf, les frais sont réduits. Ceux-ci ne représentent que 2 à 3% du prix d’acquisition du bien. Cependant, ces mêmes frais sont estimés à environ 7 à 8 % du prix d’achat pour un bien immobilier ancien. En investissant dans le neuf, le futur propriétaire gagne jusqu’à environ 4 à 5 points de moins que pour l’achat d’un immeuble ancien.

Obtenir l’immobilier au meilleur prix

En tirant le prix d’achat du bien immobilier au plus bas, il est possible d’avoir des frais de notaire intéressants. Plus le prix d’acquisition baisse, plus les frais de notaire vont également diminuer. Il est donc conseillé de ne pas hésiter à négocier. Ce même raisonnement s’applique également aux frais d’agence.

Déduire les frais de notaire pour payer moins d’impôts

Cette dernière astuce permet de payer moins d’impôts. Les frais de notaire peuvent être déduits ou intégrés dans l’amortissement du bien dans les cas suivants :

- en cas de location d’un bien meublé déclaré au réel,

- en cas de location via une entreprise soumise à l’impôt sur les sociétés.

Pour faire davantage d’économies, il est tout à fait possible de cumuler ces astuces.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

Un abattement qui évolue dans le temps

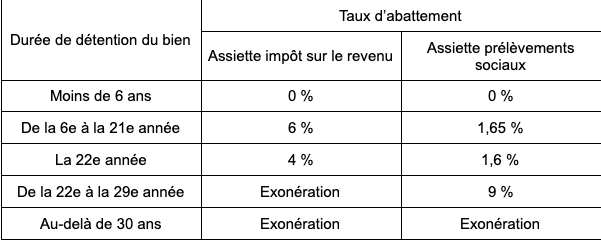

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Directrice de publication du site.