Les femmes divorcées font face à une baisse de niveau de vie

Qu’elle soit voulue ou non, une séparation peut avoir des effets particulièrement dramatiques pour la femme. Aujourd’hui encore, dans la majorité des cas, la gent féminine gagne moins que son conjoint. Et la séparation emplifie la situation.

Une perte moyenne de 20% des revenus

Outre les responsabilités qui s’accumulent sur l’épaule d’une femme divorcée ou séparée de son partenaire de Pacs, sa qualité de vie peut en pâtir. D’après les chiffres publiés par l’Insee, en moyenne, son niveau de vie baisse de 20%. Moins elle apporte de l’argent, plus elle sera affectée par la perte.

Pourtant, en France, dans un couple sur deux, l’apport féminin représente moins de 40% des revenus totaux du foyer. Les femmes aux revenus modestes ou celles qui restent au foyer en payent inévitablement le prix fort.

Une pension alimentaire versée dans 2 cas sur 10

Si avant son divorce, les revenus de la femme viennent en complément de ceux de son partenaire, du jour au lendemain, ceux-ci font office de ressources fixes du foyer. Or, dans la plupart des cas, la charge des enfants lui est attribuée. Si la pension alimentaire lui est accordée pour couvrir les dépenses liées à l’éducation et à l’entretien des enfants, bien souvent, son montant ne permet pas de faire face aux frais quotidiens. De plus, elle n’est versée que dans 2 cas sur 10.

Bon nombre de familles monoparentales sont pauvres

Cette baisse de niveau de vie de la femme divorcée chamboule complètement son quotidien. Bien souvent, elle est amenée :

- à se serrer la ceinture,

- à mettre des biens en vente

- et à déménager.

- Les habitudes quotidiennes d’autrefois se transforment en un luxe.

- Les découverts peuvent vite s’enchaîner et glisser petit à petit vers l’interdit bancaire.

Attention, ici nous avons listé le scénario du pire. Il est cependant important de l’avoir à l’esprit pour l’éviter en l’anticipant.

En comparaison avec les autres types de famille, ces femmes contraintes d’élever seules leurs enfants doivent faire face à une situation de précarité. D’après les chiffres de l’Insee :

- 15% d’entre elles sont touchées par le chômage, contre 7% pour les couples traditionnels et 9% pour les femmes en famille recomposée.

- 40% des foyers monoparentaux vivent dans la pauvreté contre 14% pour les familles traditionnelles et 18% pour les familles recomposées.

- 1 enfant qui vit avec un seul parent sur 3 grandit dans un foyer pauvre contre 1 enfant sur 5 dans les autres ménages.

Ces chiffres ne sont pas là pour inciter à ne pas agir. Ils sont livrés dans le but d’informer sur une éventualité. Avant de franchir le cap du divorce, il faut anticiper en s’entourant au maximum et en se renseignant sur les aides possibles pour les familles monoparentales. Voir s’il est possible de changer d’emploi, d’avoir une augmentation, d’envisager une colocation ou un hébergement à titre gracieux pendant un laps de temps …

Les époux sont fiscalement solidaires

Dès lors qu’un couple marié ou pacsé fait l’objet d’une imposition commune, ils sont solidairement responsables du paiement de l’impôt sur le revenu. Même après une rupture de Pacs ou un divorce, l’administration est dans son droit de tenir chacun des époux responsables des dettes fiscales contractées par l’un ou par l’autre durant les années où l’imposition était encore commune.

Une obligation méconnue

Bien qu’inscrite noir sur blanc dans le Code général des impôts, cette solidarité fiscale est malheureusement une obligation méconnue. Que la femme soit la victime ou l’auteur même des infractions ou des dettes fiscales n’a aucune importance. D’autant plus, le régime de séparation de biens n’enlève en rien cette obligation. Même divorcée, elle peut ainsi se retrouver à devoir rembourser les dettes fiscales de son ex-partenaire. L’administration fiscale peut d’ailleurs remonter les faits jusqu’à 10 ans en cas de fraude. Par la suite, Bercy peut réaliser des saisies fréquentes sur son compte.

Une possibilité de demander une décharge en responsabilité solidaire

La femme peut solliciter une décharge en responsabilité solidaire pour bénéficier d’un recalcul de son impôt et d’une exonération des différentes pénalités. Cependant, il lui est nécessaire de remplir un certain nombre de conditions.

Bien que la loi prévoie ce droit à la décharge, il reste insuffisant. Dans l’espoir d’une modification de la loi, certains parlementaires y ont déjà été sensibilisés.

L’impôt sur les plus-values immobilières

La plus-value immobilière se calcule en faisant la différence entre le prix de vente d’un bien et le prix de son acquisition. Il est possible de déduire du montant obtenu les frais inhérents à l’achat comme le coût des diagnostics obligatoires par exemple.

Deux impôts différents sont alors appliqués aux plus-values :

- l’impôt sur le revenu

- et les prélèvements sociaux.

Les cas dans lesquels les plus-values sont soumises à l’impôt

Sont concernés par l’impôt, les plus-values immobilières résultant de :

- la vente d’un bien immobilier ;

- la vente des droits attachés à un bien immobilier (par exemple une servitude) ;

- la vente par l’intermédiaire d’une société civile immobilière (SCI) ou d’un fonds de placement dans l’immobilier (FPI) ;

- l’échange de biens, le partage ou l’apport en société.

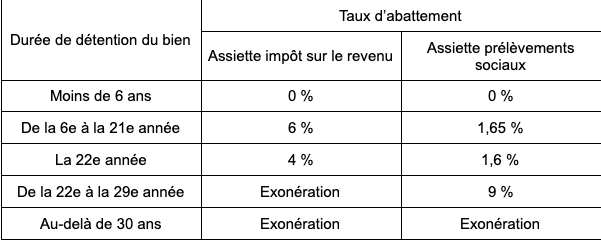

Un abattement qui évolue dans le temps

Le montant total des impôts s’élève à 36,2 % :

- 19 % d’impôt ;

- 17,2 % de prélèvements sociaux.

Toutefois, un abattement est appliqué à la plus-value immobilière réalisée. Cet abattement varie en fonction de la durée de détention du bien.

De fait, pour un bien détenu 10 ans et pour lequel une plus-value de 20 000 € a été réalisée, on calcule l’assiette des impôts comme suit :

- impôt sur le revenu : le vendeur bénéficie d’un abattement de 6 % par an à compter de la sixième année de détention, soit 6 % x 5 = 30 %. L’abattement s’élève donc à 20 000 € x 30 % = 6 000 €. Le vendeur devra donc déclarer aux impôts sur le revenu 14 000 €.

- Prélèvements sociaux : le vendeur bénéficie d’un abattement de 1,65 % par an à compter de la sixième année de détention du bien, soit 1,65 % x 5 = 8,25 %. L’abattement s’élève donc à 20 000 € x 8,25 % = 1 650 €. Il devra donc s’acquitter des prélèvements sociaux sur la base de 18 350 € (20 000 – 1 650).

Les différentes possibilités d’exonération d’impôt sur les plus-values immobilières

Il existe plusieurs cas dans lesquels il est possible de bénéficier d’une exonération d’impôt sur les plus-values immobilières. Ces informations sont accessibles sur le site du gouvernement.

En fonction de la durée de détention du bien

Comme indiqué dans le tableau présenté ci-dessus, l’exonération totale de l’impôt sur le revenu est acquise à l’issue d’une détention du bien de 22 années. En ce qui concerne les prélèvements sociaux, cette exonération totale s’acquiert au bout de 30 ans.

La cession d’une résidence principale

La plus-value réalisée lors de la vente de sa résidence principale est totalement exonérée d’impôts. Pour en bénéficier, le logement doit être la résidence habituelle et effective du vendeur au moins jusqu’à la mise en vente du bien. Dans ce cas, la vente doit intervenir dans un délai jugé comme normal, une année en général.

Une première cession d’un logement autre que la résidence principale

Il est également possible de bénéficier d’une exonération totale d’impôts pour une première cession autre que la résidence principale, sous réserve de répondre à certaines conditions :

- ne pas avoir été propriétaire de sa résidence principale au cours des 4 années précédant la vente ;

- utiliser les fruits de la vente pour acquérir ou construire sa résidence principale, et ce dans un délai de 2 ans suivant la vente effective du premier bien.

La cession d’un logement en France par un non-résident

Depuis le 1er janvier 2019, la cession de son ancienne résidence principale en France d’une personne expatriée est exonérée d’impôts sous certaines conditions :

- l’expatriation doit être faite dans un pays membre de l’Union européenne ou dans un pays ayant signé une convention administrative avec la France ;

- le bien vendu devait constituer la résidence principale du vendeur et être cédé au plus tard au 31 décembre de l’année suivant celle du départ à l’étranger ;

- la plus-value réalisée doit être inférieure à 50 000 €.

Les cessions inférieures à 15 000 €

Si le montant de la cession est inférieur à 15 000 €, la plus-value réalisée est totalement exonérée d’impôt. Ce montant s’entend par bien vendu. Aussi, si vous vendez plusieurs biens dont le montant individuel n’atteint pas 15 000 €, vous ne serez pas imposés sur les plus-values.

L’expropriation

Les plus-values réalisées dans le cadre d’une expropriation sont exonérées d’impôt à condition de réinvestir dans l’immobilier 90 % de l’indemnité perçue dans un délai de 12 mois.

Lors de partages

Les plus-values réalisées à l’occasion d’un partage d’indivision successorale, conjugale, entre partenaires de pacs, concubins, suite à une donation-partage entre les membres originaires de l’indivision, leurs ascendants ou descendants sont exonérées d’impôt.

Les logements sociaux

Les plus-values réalisées lors de cession au profit d’un acquéreur s’engageant à réaliser des logements sociaux dans les 4 ans suivant l’acquisition sont exonérées d’impôt.

Le cas particulier du droit de surélévation

Les plus-values de cession d’un droit de surélévation à condition que l’acheteur s’engage à réaliser ou à achever lesdits travaux dans un délai de 4 ans sont exonérées d’impôts.

Les logements situés en zone tendue

Enfin, un abattement de 70 % de l’assiette est imposable est appliqué aux plus-values réalisées dans le cadre d’une cession d’un terrain à bâtir ou d’un immeuble que l’acquéreur s’engage à démolir pour reconstruire un logement dès lors que ce bien se trouve dans une zone dite tendue selon les critères du code de la construction et de l’habitation.

Un crédit vous engage et il doit être remboursé. Avant de vous engager, vérifiez votre capacité de remboursement.

Hélène est rédactrice pour ComparateurBanque.com depuis 2019. Elle traite souvent de sujets liés à l'actualité.